Las comisiones falleras como asociaciones culturales sin ánimo de lucro se encuentran exentan de una fiscalización rigurosa, algo que puede variar. | Las comisiones falleras se encuentran en su mayoría adscritas por la Ley Orgánica 1/2002, de 22 de marzo, reguladora del Derecho de Asociación y su Real Decreto de desarrollo 1497/2003, de 28 de noviembre.

Las características fundamentales de las asociaciones son las de una agrupación de personas con un objetivo y/o actividades comunes, cuyo funcionamiento es democrático, sin ánimo de lucro, y que goza de total independencia.

Por obligación de la citada ley, las asociaciones deben llevar una contabilidad que permita obtener la imagen fiel del patrimonio, del resultado y de la situación financiera, así como las actividades realizadas. Efectuar un inventario de sus bienes, y recoger en un libro las actas de las reuniones de sus órganos de gobierno y representación. Asimismo precisan obligatoriamente de un Libro de Socios en permanente actualización, donde se registren las altas y bajas que se vayan produciendo. Un control más meticuloso si cabe hoy en día debido a la Ley Orgánica de Protección de Datos (LOPD), véase el ejemplar agosto-septiembre de 2012 de Actualidad Fallera.

En cierta medida, las comisiones falleras vienen realizando estos requisitos de forma simple o sencilla, dentro de su rutina anual. No tienen de momento mayor exigencia ni control fiscal, pero a su vez no obtienen mayor contraprestación que la de recibir ciertas subvenciones.

Ahora bien, esta situación puede variar si la presión fiscal o normativa sigue aumentando, y el único beneficio actualmente reconocido como son las subvenciones institucionales siguen menguando. Los principales problemas

La legislación a la que fueron abocadas las comisiones con su conversión en Asociaciones Culturales está tremendamente encorsetada, siendo escasas las alternativas que la normativa vigente permite. En el plano positivo, se encuentran exentan de una fiscalización; en el negativo son excluidas a la hora de desgravar impuestos repercutidos o asumir ventajas como otras entidades.

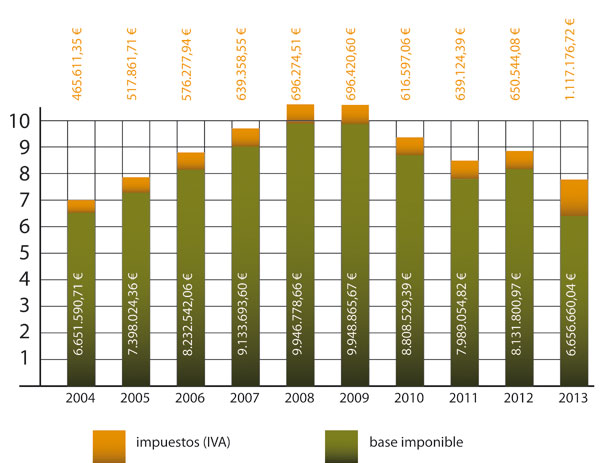

Primeramente tenemos el IVA soportado, el que pagan todas las comisiones en los productos que compran, desde el reciente 21% de la propia falla hasta la última alcayata con la que colgar el cuadro de la Fallera Mayor del ejercicio en curso, es asumido sin posibilidad alguna de contrarrestarlo con IVA repercutido. Las comisiones falleras como simples asociaciones culturales no venden ni pueden vender producto alguno, ni pueden emitir facturas donde aplicar un impuesto que posteriormente se restaría al soportado.

El segundo problema es la imposibilidad de acceder a las aportaciones que vía “mecenazgo” o como “Entidad de Utilidad Pública” podrían ofertar con los correspondientes beneficios fiscales que recaen para quienes realicen sus aportaciones, o exención de impuestos.

La Ley de Mecenazgo del año 2002 fomenta la participación social en las entidades sin fines lucrativos para la conservación y el enriquecimiento del Patrimonio como eje fundamental, pero la evidencia nos dice que esta se realizó a la medida de las entidades religiosas o públicas, con etiqueta de privadas. Nuestra administración “olvidó” las fórmulas necesarias con las que fortalecer las entidades festivas de nuestra Comunidad, y fallas, hogueras, gaiatas, o entidades morocristianas entre otras, quedaron fuera de un reparto que si se compensaría en otras comunidades autónomas vía una legislación particular o bonificándolas, asentando así unas bases que fomentan como indica el espíritu de la ley, el patrimonio cultural, que en definitiva son también las fiestas populares. Ahora, cuando la situación económica supone un cambio sustancial, nos encontramos con la duda del por qué no haber expuesto en las reuniones pertinentes nuestra idiosincrasia, algo que otros sí hicieron. |

Otro problema es la imposibilidad de acceder a las aportaciones que vía “mecenazgo” o como “Entidad de Utilidad Pública” disfrutan otras asociaciones. | Posibles alternativas

Entendiendo que es un tema farragoso y de extensa documentación, haremos referencia de forma superficial en aquellos puntos principales. Una de las posibles alternativas es legalizar nuestras entidades como si de empresas se tratasen, algo que al parecer, tarde o temprano tendrán que cumplir todas las que quieran perdurar en el tiempo.

Primeramente habría que dar de alta a la Asociación en el Impuesto de Actividades Económicas (IAE). Esto supondrá desde el primer momento una situación muy diferente a la actual, asumiendo obligatoriamente el Código de Comercio español donde se especifican las normas y preceptos de la actividad mercantil. Principalmente una contabilidad adaptada al Plan General Contable donde trimestralmente cumplir con las obligaciones tributarias. En esta situación se podría fiscalmente tratar el citado IVA repercutido y soportado, llegando a su vez al primer escollo.

La Ley del IVA no permite la deducción de las cuotas de IVA soportadas en la adquisición de bienes y servicios destinados a la realización de actividades exentas (con determinadas excepciones). Sólo permite la deducción de las cuotas de IVA soportadas en las adquisiciones destinadas a la realización de operaciones no exentas. En este momento aparece en escena el sistema de prorrata, que determina el porcentaje que se aplicará a todas las cuotas soportadas por adquisiciones de bienes y servicios por la empresa. El prorrateo se hace al no poder identificar los actos gravados de los actos exentos.

Por este motivo, y en base a la citada prorrata, sólo alcanzaremos una declaración negativa, a devolver gracias a los impuestos soportados, en caso de que la entidad festiva supere en más de un 40%, aproximadamente, las “aportaciones” reflejadas en sus “activos”. Los activos no son sólo los ingresos anuales sino que también incluyen el propio patrimonio de la entidad, digamos su propio casal, contenido y continente. Recordemos que las asociaciones culturales basan su principal fuente de ingresos en sus cuotas, y estas no soportan carga fiscal alguna, son cuotas no aportaciones. Estas aportaciones serían por poner un ejemplo las de patrocinadores externos. Haciendo una estimación rápida de los ingresos a percibir por aportaciones en un presupuesto medio obteniendo una declaración positiva, los números no cuadran de ninguna manera a no ser que hablemos máximo de 15 comisiones de la ciudad de Valencia, y que por poner un ejemplo claro, su presupuesto anual en monumento fallero superaría ya el apartado de ingresos de todo el ejercicio en las restantes comisiones. Asociación Cultural sin ánimo de lucro declarada de Utilidad Pública

Para completar esta “pirueta” fiscal habría que dar un último paso, la declaración de la Asociación Cultural sin ánimo de lucro como entidad declarada de Utilidad Pública. Una nueva piedra en el camino.

La constitución en Asociación de Utilidad Pública requiere primeramente realizar la correspondiente petición en el Registro de Asociaciones pertinente, y la resolución de concesión de la exención por parte de la Administración Tributaria. Con las razones de la petición se tendrá que aportar un informe justificativo de los objetivos de la asociación para que sea considerada de

pública, con especial referencia a sus actividades de interés general, algo que tendría que ser indudable para la administración, junto a diferentes requisitos, entre ellos: - - Memoria de actividades correspondientes a los dos ejercicios económicos anuales precedentes a aquél en que se presenta la solicitud.

- - Cuentas anuales de los dos últimos ejercicios cerrados, comprensivas del balance de situación, la cuenta de resultados y la memoria económica.

- - Certificación de la Agencia Estatal de Administración Tributaria en la que conste que se encuentra al corriente en el cumplimiento de las obligaciones tributarias y que no constan deudas con el Estado de naturaleza tributaria en período ejecutivo. Así como certificación de Tesorería General de la Seguridad Social de hallarse al corriente en sus obligaciones con la Seguridad Social.

- - Copia compulsada del alta en el epígrafe correspondiente del Impuesto sobre Actividades Económicas.

En dichas cuentas se debe expresar la imagen fiel del patrimonio, de los resultados y de la situación financiera, así como el origen, cuantía, destino y aplicación de los ingresos públicos percibidos. |

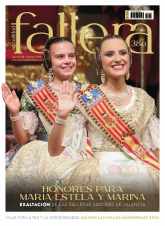

La constitución en Asociación de Utilidad Pública requiere entre otros requisitos una memoria de actividades correspondientes a los dos ejercicios económicos anteriores. | Beneficios

Sorteados todos los obstáculos y en caso de alcanzar esta situación que como parece sólo estaría al alcance a día de hoy de aproximadamente una quincena de comisiones, el beneficio lo encontraríamos de forma inmediata en la liquidación de IVA, si es negativa lógicamente pues para eso se hace, así como los beneficios fiscales que las leyes reconozcan a favor de las mismas, por ejemplo en la exención del anual Impuesto sobre Bienes e Inmuebles, el conocido IBI, y que actualmente pagan las comisiones por sus casales en caso de propiedad, periodo de compra, o incluido de una forma u otra si están alquilados, como así sucede en otras entidades amparadas por la declaración de utilidad pública.

De igual manera podrían llegar las deducciones que se pueden aplicar a las personas físicas y jurídicas que realicen aportaciones a estas entidades y, por otra parte, al tratamiento favorable que se otorga a las actividades prioritarias de mecenazgo, pudiendo alcanzar hasta un 35% de lo aportado.

Se podría llegar a pagar su cuota de fallero, foguerer, gaiater o fester, como donación, y que esto supusiera una desgravación en sus declaraciones particulares, por contribuir realmente en la conservación y el enriquecimiento del patrimonio cultural que son las respectivas actividades.

O vender su espacio en el llibret, carpa, vallas, etc. y al querido patrocinador que actualmente simplemente “colabora” le viniese de perillas poder cuadrar su declaración con una interesante desgravación.

Está claro que sería una posible solución, y que visto lo visto, puede ser el camino a seguir, que quizás ya lo estén andando ciertas comisiones falleras. Conclusión

El único y principal problema es saber qué pasará con el resto. Si estas asociaciones logran legítimamente el objetivo de cumplir las premisas indicadas, y que no pueden alcanzar a día de hoy el resto de asociaciones a no ser que se fusionen, en un breve espacio de tiempo la situación puede generar una diferencia presupuestaría infinitamente superior a la actual. La mayoría disminuirán su poder adquisitivo en un porcentaje superior al 20% del actual, y no quiero ni pensar si en breve nos encontramos con la obligación de entregar el 21% de los beneficios obtenidos por venta de loterías a las arcas públicas. Por el contrario, e insisto, legítimamente, un pequeño grupo de “empresas falleras” no sólo recuperarán la diferencia entre el IVA repercutido y el soportado, sino que además obtendrán otro porcentaje igual o superior en exenciones o desgravaciones.

Si las administraciones quieren realmente como predican, fomentar nuestra cultura y patrimonio, deben ponerse realmente manos a la obra de una vez por todas y evitar con una legislación adecuada, la degradación paulatina que se nos avecina; y falleros, foguerers, gaiaters y festers reclamar en justa medida lo que en virtud de su esfuerzo por nuestra cultura y patrimonio se merecen. Nota del autor

Para empezar, y ya que tanto el consistorio de la capital del Túria, como la propia Generalitat Valenciana, se han declarado públicamente en contra del aumento a los monumentos falleros del impuesto sobre el valor añadido, podrían ser consecuentes con sus palabras y reintegrar a las comisiones la cantidad de más que ingresaran por este concepto. Recordemos que el 50% del IVA recaudado retorna a las Comunidades Autónomas que lo generan. |